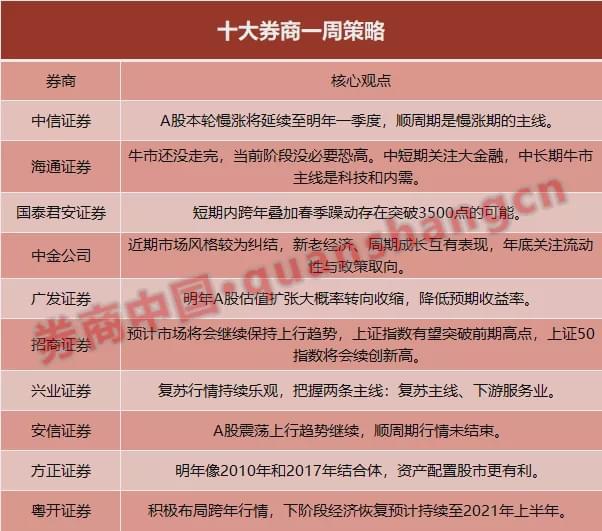

券商:牛市未走完 短期或突破3500點 關注兩大產業

(原標題:【十大券商一週策略】牛市還沒走完,中短期大金融補漲!短期或突破3500點,關注兩大產業趨勢變化)

A股正處於跨年的輪動慢漲期,除了順週期主線外,還可以關注年底前的兩條副線:其一是週期行情的擴散,從工業品漲價傳導至其它景氣修復但相對滯漲的品種;其二是年末機構博弈下,今年領漲板塊和基金重倉品種的快速輪動。趨勢上,國內外基本面向好預期強化,A股本輪慢漲將延續至明年一季度。海外將進入疫苗接種階段,經濟恢復節奏將更清晰;11月國內經濟數據持續向好,預計地產投資與銷售增速仍處於較高水平。風格上,順週期是慢漲期的主線,同時在年底前可以關注週期行情擴散和機構博弈這兩條副線的快速輪動。

具體配置上,順週期主線方面,主要包括工業品漲價相關的有色金屬和基礎化工等細分領域,以及家電、汽車、白酒、家居、酒店、景區等可選消費品類。週期行情擴散方面,建議聚焦出口產業鏈中短期訂單彈性與中期景氣趨勢兼顧的品種,包括電子、汽車零部件和輕工;以及在金融地產的估值修復中,優質地產藍籌的機會。年底前機構博弈方面,“收益戰”下,博弈資金預計會流入今年以來的強勢板塊;“規模戰”下,預計公募基金不會輕易降倉,其重倉股會繼續受益於基金新發,建議關注全年強勢而前期調整的醫藥、新能源和食品飲料的快速輪動。

海通證券:牛市還沒走完,中短期大金融補漲

業績還在,牛市還沒走完,當前階段沒必要恐高。本輪牛市雖然已歷時近兩年但漲幅不大,歷史上滬深300牛市最低漲幅137%,這次才73%。過去牛市頂部對應基本面和情緒面高點,這次基本面回升要持續到明年下半年,情緒指標才位於牛市高點的60%,牛市格局沒變。

中短期關注後周期的大金融,中長期牛市主線是代表轉型升級的科技和內需。

國泰君安證券:跨年疊加春季躁動,市場存在突破3500點的可能

市場仍呈3100-3500震盪格局,短期衝擊上沿,市場對經濟增長預期進一步上修是核心驅動。上證綜指3100-3500點震盪格局將持續至2021年中,但短期內跨年疊加春季躁動存在突破3500點的可能,市場對經濟增長的預期上修是核心驅動。

國內11月PMI數據超預期,海外耶倫上臺推動全球經濟預期加速上升,內外共振下市場對經濟增長預期進一步上修。但上行過程中仍需防範風險偏好的短暫擾動,當前在流動性格局穩定、利率區間震盪下,中美關係恢復不及預期將替代流動性收緊預期成爲壓制風險偏好的重要力量。綜合來看,市場對經濟增長的預期上修、金融週期的絕對收益機會驅動指數衝擊上沿,期間警惕中美關係修復不及預期壓制風險偏好對行情帶來擾動。

中金公司:年底關注流動性與政策取向

近期市場風格較爲糾結,新老經濟、週期成長互有表現。一方面,A股近年投資者結構機構化使得更多投資者對偏短的風格輪動機會興趣並不堅定,而更關注那些可以看得更長的邏輯;另一方面,近期政策已在強調“總閘門”和“防風險”,可能使得市場對明年政策退出的影響仍有顧慮,對近期風格轉換的持續性有一定的懷疑。

綜合來看,中國市場復甦交易可能仍是短期主線,但實際過程可能較爲糾結,臨近年底,流動性和資金面對市場邊際影響增強,“新老配置偏均衡”依然適用,在市場的變化中穩守基本面與估值底線,注重低估值、有正面催化等因素。

2021年A股核心矛盾切換至 “盈利修復VS信用緊縮” ,金融條件收斂使A股連續兩年擴張的估值大概率轉向收縮,降低預期收益率。把握三條確定性:從“國內結構修復”到“疫苗全球修復”:(1)需求拉動大於份額回吐,出口正向有推動;(2)疫苗交易尾端,“出行鏈”修復有彈性;(3)ROE回升快於融資成本,製造業結構擴產有動能。

招商證券:上證指數有望突破前期高點,年底值得關注的兩大產業趨勢變化

短期而言預計市場將會繼續保持上行趨勢,上證指數有望突破前期高點,上證50指數將會續創新高。臨近年底,市場有望持續向低估值順週期方向調倉,不排除在金融的帶領下,藍籌權重指數出現階段性快速上行。中期來看,展望至明年一季度,順週期的領域業績均在不同程度改善。保險銀行等金融板塊,建材、化工等週期板塊,輕工家電等地產後週期消費,航空酒店機場影視等出行消費也有望依次恢復。科技領域的消費電子、電動智能汽車也將會開啓復甦週期。估值性價比將會重新成爲市場考量的重要因素。

從風格的角度來看,2021年機構關注的標的有望從“抱團300”擴張到“挖票800”左右。因此具備業績改善、產業趨勢變化、政策支持的細分領域將得到投資者的更多關注。近期觀測到各大巨頭均在加速佈局自動駕駛\車聯網產業鏈,可能在新能源汽車加速滲透後迎來快速增長。此外第一階段限塑禁塑任務將在今年底完成,可關注政策驅動下的相關投資機會。

興業證券:復甦行情持續樂觀

國內經濟持續強勁,上游價格指數持續上行,中游製造業主動補庫存,下游復甦業加速復甦。海外美國受疫情影響,就業數據不及預期,提升市場對於財政、貨幣寬鬆重啓預期。分子端基本面、分母端政策預期,雙向疊加,推動復甦行情有望超預期。

把握兩條主線:1)復甦主線,上游價格漲,中游補庫存,關注化工、工業金屬、機械及器械、紡織鏈、家電、輕工等。2)下游服務業,2020年受損,2021年受益的服務業,金融、餐飲旅遊、航空方向。

安信證券:A股震盪上行趨勢繼續,順週期行情未結束

從中期看,自上而下看,A股的核心關注焦點在於流動性收緊與盈利復甦的幅度問題,自下而上看,A股的核心關注焦點在於,今年估值沒有大幅擴張,估值還未處於歷史高位的行業中有多少能夠在明年出現強勁的盈利增長。因此中期配置結構,存在動態調整的空間。

從短期看,市場流動性預期邊際改善,復甦預期深化,A股震盪上行趨勢繼續,短期配置仍建議以順週期爲主線(包括金融、可選消費、漲價鏈、出口鏈等),觀察中美下一步政策力度,逐步關注成長股機會,行業上重點關注:保險、銀行、券商、軍工、白酒、汽車(包括新能源汽車)、白電、化工、有色、機械等。

方正證券:明年像2010年和2017年結合體,資產配置股市更有利

明年的宏觀環境同2010年和2017年有一定可比性,均處於全球經濟共振下的經濟上行期,業績主導,流動性均處於回收期。明年更像是2010年和2017年的結合體,經濟前高後低但質量優先的背景下預期波動幅度有限,跨週期調節的背景下流動性回收幅度也較爲有限。就股票市場而言,春季躁動時期需要甄選業績佔優以及具備產業週期催化的行業。

從兩個維度選擇行業。一是順週期維度,受益於全球經濟共振以及產品價格上行,明年上半年業績佔優,包括耐用消費、金融、強週期品;二是新興產業,受益於十四五規劃的逐步落地以及產業本身的高景氣,偏科技成長屬性,如5G、新能源汽車、數字經濟。

粵開證券:積極佈局跨年行情

根據過去5年的跨年行情,影響行情起始或結束的主要變量是宏觀經濟環境如何,以及政策和流動性是否寬鬆,2021年跨年行情可期。

(1)基本面來看,經濟復甦仍在持續,根據11月份PMI,工業生產延續景氣,需求回升帶動生產指標處於較好水平,11月的出口強勁,消費和基建上升,在疫苗研發重大進展下,全球經濟有望重啓,下階段經濟恢復預計持續至2021年上半年。(2)政策面來看,2021年A股政策面預期向好,國內、國外和資本市場政策三重共振,有望推動市場上行。