向“三化”目標持續發力

資本市場創立30年來,並非一路坦途。圍繞着不斷推動市場化、國際化、法治化目標,資本市場有三方面問題至今仍在積極探尋答案:一是目前的直接融資市場特別是A股市場依然缺少長期資金,針對居民長期持有、獲得絕對收益、保值增值的投資訴求,市場缺少與之相匹配的資管產品,導致部分金融機構交易呈現“散戶化”、投機化特徵;二是上市公司質量仍有提高空間,退市公司數量偏少,助長了炒殼、炒小、炒差的不良市場風氣;三是上市公司分紅、信息披露、再融資等基礎性制度還有完善空間,補齊資本市場制度“短板”仍有不少工作要做。

積極引導長期資金入市

長期以來,由於缺少長期資金配置,A股市場短期波動較大、局部定價扭曲以及融資功能不足,尤其是在投資風格上,“牛短熊長”、追漲殺跌情況明顯。一方面,居民存款“搬家”雖然有一定趨勢,但配置房地產、實物黃金的習慣一時仍難以根本性改變;另一方面,投資者對穩健理財產品的需求沒有辦法完全滿足。

監管部門早就將提高直接融資比重列入未來工作的重要議程。交銀施羅德基金首席策略分析師馬韜認爲,引導長期資金入市與促進直接融資與綠色發展相互協調成爲兩個至關重要的問題。

紅塔證券首席經濟學家李奇霖認爲,推動經濟高水平循環,需要逐步擺脫對間接融資的依賴,以資本市場改革爲突破口,提高直接融資佔比,增強金融支持實體經濟的能力,引導更多長期資金入市。一個大幅波動的市場,容易助長投機情緒,成爲資本博弈的場所,不利於企業融資,也不利於吸引投資者。提高機構投資者佔比,能夠平抑市場波動,具體措施包括逐步打破剛兌以提高機構配置股票比例、吸引社保等長期限資金入市,以及放寬境外機構參與中國資本市場的渠道和額度限制等。

如何引導更多長期資金入市?從投資端看,隨着海外資金配置我國權益市場步伐加快,資金沉澱較多。在全球範圍內,我國權益資產並不缺乏吸引力,關鍵在於形成符合居民和企業配置偏好的金融產品,打通長期資金進入權益市場的通路。

馬韜認爲,居民配置房地產行爲本身隱含了長期持有、獲得絕對收益、保值增值的訴求。未來,替代居民配置房產的金融產品應具有波動可控的絕對收益、期限較長、回報率和名義經濟增長率相匹配等特徵。比如,能有效控制風險、結合權益和固收類資產的“固收+”類或FOF類產品接近以上配置需求,也是近年來許多機構發力的方向,積極做好這類產品將成爲未來引導長期資金配置的重要渠道。

從融資端看,需要保險資金、養老資金等更多長期資金入市。近日召開的國務院常務會議提出,提升保險資金長期投資能力,對保險資金投資權益類資產設置差異化監管比例,最高可至公司總資產的45%。

東方金誠首席金融分析師徐承遠認爲,此舉無疑是希望保險公司能夠通過加大權益投資爲實體企業提供更多長期發展資金,希望鼓勵資本充足的大型保險公司增加權益類投資,進而提升經營業績。未來,險資權益投資比例的提升,有望爲資本市場帶來更多增量資金。

合力提高上市公司質量

資本市場發展30年裡,儘管上市公司數量明顯增加,已成爲我國企業隊伍中的“優等生”,但進一步提升質量、推動上市公司做優做強的任務依然緊迫。

中國證監會副主席閻慶民曾表示,在上市公司發展過程中,公司治理經常被忽略,重視程度普遍不夠。比如,當前上市公司大股東高比例質押、資產佔用、違規擔保等,反映出上市公司治理獨立性不夠、治理失效、內控缺失等深層次問題和道德風險。

多年來,包含中國證監會在內的多個監管部門爲提升上市公司質量不遺餘力。2020年10月發佈的《國務院關於進一步提高上市公司質量的意見》指出,提高上市公司質量是推動資本市場健康發展的內在要求,是新時代加快完善社會主義市場經濟體制的重要內容。

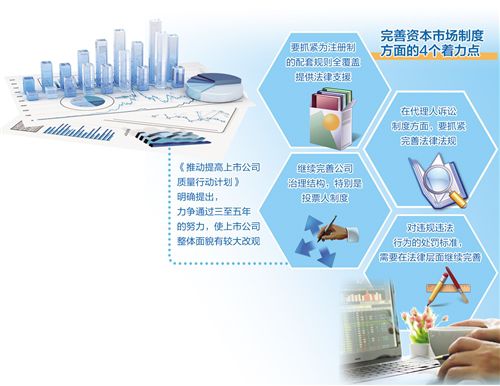

中國證監會2019年印發的《推動提高上市公司質量行動計劃》明確提出,力爭通過三至五年的努力,使上市公司整體面貌有較大改觀。《計劃》主要包括提升信息披露有效性、推廣科創板經驗、提升經營管理水平等7個方面46項具體任務。

川財證券研究所所長陳靂表示,頂層設計文件的落地,說明國家對企業可持續發展問題的高度關注。強調引導企業高質量發展並不是新提法,但在當前產業升級和全球經濟環境大變化的時點顯得格外重要,中國企業需找出自己的強企之路,打破技術壁壘,提高全球競爭力。

補齊基礎制度“短板”

中國資本市場30年來的發展實踐充分表明,加強基礎制度建設必須牢牢把握服務實體經濟和保護投資者合法權益的根本宗旨。

銀河證券首席經濟學家劉鋒認爲,成熟定型的資本市場基礎制度體系有三個重要特徵。一是成熟定型的資本市場基礎制度需要強化信息披露和保護投資者權益,促進資本形成、退出和交易便利,嚴格依法監管和立法司法執法的法治體系,樹立投資者對市場公平、公正、公開的信心。二是成熟定型的資本市場基礎制度體系要科學,有連貫性和可操作性。三是成熟定型的資本市場基礎制度體系要保持基本穩定,注重與相關規定配套銜接,填補制度空白,加強橫向協調和銜接。

目前資本市場基礎制度要補哪些短板?中山證券首席經濟學家李湛介紹,首先,完善註冊制制度,要增強信息披露針對性、有效性,提高審覈註冊的質量、效率和透明度;其次,要健全市場化法治化退市機制,暢通多元化退市渠道;再次,增加長期投資資本來源和提升機構投資者力量。需要完善第三支柱養老金等制度,擴大長期資本來源,還要壯大資本市場機構投資者力量。比如,活化國有資本運營模式,將其投資到各類私募基金、產業基金中。

30年來,A股改革以新股發行制度改革爲先導,並向退市制度、併購重組、信息披露等各個領域推進。未來完善基礎性制度的方向在哪?中國人民大學原副校長吳曉求表示,當前資本市場的基礎制度“短板”之一是退市標準多,退市效率低。未來在完善制度方面可有4個着力點。一是要抓緊爲註冊制的配套規則全覆蓋提供法律支援。二是在代理人訴訟制度方面,要抓緊完善法律法規。三是繼續完善公司治理結構,特別是投票人制度。四是對違規違法行爲的處罰標準,需要在法律層面繼續完善。