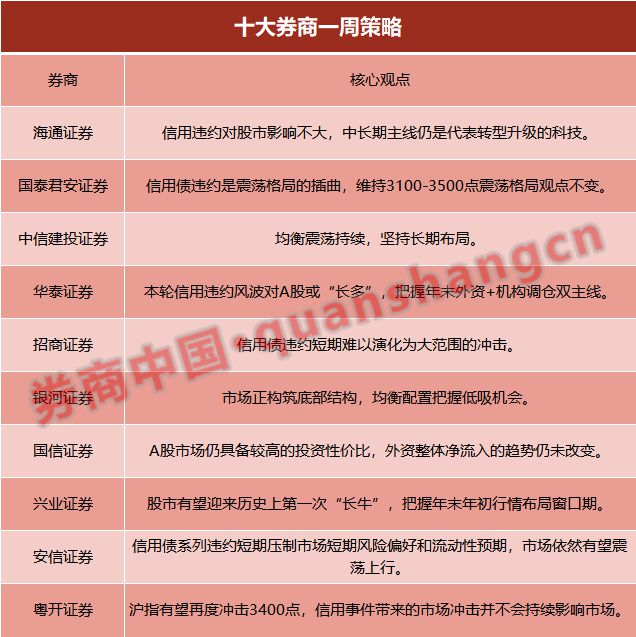

十大券商周策略:A股有望迎來史上第一次"長牛"!

(原標題:【十大券商一週策略】A股有望迎來史上第一次"長牛"!把握年末外資+機構調倉雙主線)

①近期信用債違約多發衝擊市場情緒,歷史數據顯示,信用違約對股市影響不大,經濟復甦期信用利差難大幅走闊。②牛熊輪迴是客觀規律,19年初開始的牛市仍在途中,目前處於資金面和基本面雙輪驅動階段。③中短期而言,後周期的金融更優,中長期主線仍是代表轉型升級的科技。

信用債違約是震盪格局的插曲,維持3100-3500點震盪格局觀點不變。上週於權益市場是乃多事之秋:輝瑞與BioNTech新冠候選疫苗的第III期臨牀試驗有效性及安全性超預期引發內外需修復加速共振的欣喜與海外供給替代削弱的擔憂;10月社融符合預期,但後續信貸的邊際收緊增添投資者的猶疑;平臺經濟領域反壟斷指南征求意見稿的出臺壓制風險偏好;而週中兩隻AAA級國企信用債的違約擾亂了盈利支撐市場上行的節奏,風險偏好下行令市場承壓。當前市場對於盈利修復節奏預期充分,短期信用收緊預期打壓市場風險偏好,市場存在下行壓力,但仍將處於震盪區間。

風險偏好的短期擾動不改震盪趨勢,擁抱業績確定性溢價,推薦中國可選消費+中國製造兩條主線:(1)後疫情時期內需改善疊加居民邊際消費傾向上升,盈利邊際改善對衝風險偏好下行,可選消費優於必選消費。推薦:酒店/白酒/汽車/家電/航空。(2)堅韌的供應鏈體系、較大的成本優勢及加速的產品迭代令中國製造維持全球競爭力,盈利修復程度將超預期。推薦:新能車/光伏/機械。

10月中旬以來,堅持經濟均衡市場震盪的策略觀點。雖然當前經濟復甦持續、政策支持,但是不構成打破僵局的條件。在流動性預期逐步收緊的條件下,市場更不具備上行的動力。維持市場震盪的觀點不變。

從行業的層面來看,傳統行業估值水平低,但沒有經濟前景,科技和消費行業估值處於歷史高位,短期的機會均不明確。但從長期來看,科技和消費是經濟轉型升級的方向,建議長遠佈局。

華泰證券:本輪信用違約風波對A股或“長多”,把握年末外資+機構調倉雙主線

上週市場焦點從拜登交易轉向疫苗交易、平臺經濟反壟斷,再轉向信用違約,銀行/非銀/煤炭等關鍵板塊下半周起調整,成長風格具有韌性。類比14超日債等、16產能過剩行業、18民企三輪信用債違約潮,滬指短期風險偏好或受壓制,非銀與“暴雷”板塊衝擊或更大,但或無礙中期趨勢;本輪的差異在於,三大週期指引信用償債壓力非“至暗時刻”,償債意願問題引發市場關注,中期或引導存量資金向長久期高資質利率債與權益擺佈。

10月企業中長期貸款同比高增表徵信貸需求進一步回暖;M1同比延續上行指引明年上半年PPI回升與補庫。11.13美國新增病例突破19萬例,在疫苗正式問世前,國內供應鏈及出口優勢均有望持續。外資+機構調倉行爲有望成爲年末雙線資金主力,對應偏景氣板塊與偏價值板塊的表現。配置上短期關注十四五等催化的科技,持續推薦β+α邏輯的五大鏈條:汽車產業鏈/製造業投資鏈/新能源鏈/大金融/長三角區域。

招商證券:信用債違約短期難以演化爲大範圍的衝擊

在目前貨幣政策和信用環境尚好的情況下,此次信用債違約對股票市場的影響預計以風險偏好壓制和相關個股的影響爲主,短期難以演化爲大範圍的衝擊,經濟復甦向上的方向不變。此外,近期中國汽車製造商股價的突飛猛進背後體現的是中國中高端製造業的崛起以及國家新能源汽車戰略的正確方向,但短期而言,新能源汽車板塊過於擁擠的交易和市場預期的高度一致需要特別關注,由於當前市場正演繹“從流動性驅動到經濟基本面驅動”的邏輯,展望至明年一季度,估值性價比將會是市場考量的重要因素,在這樣的環境下,行業配置既要看景氣但更需要看估值可能是接下來的主要思路之一。

中期來看,經濟的回升使得更多的順週期行業出現較爲明顯的投資機會,出口鏈和地產後週期的疊加領域,如家電、輕工、汽 車零部件;大宗商品類如有色、化工、煤炭;以及經濟修復後極低估值 修復的金融地產均有較大機會。

銀河證券:市場構築底部結構,均衡配置把握低吸機會

近期A股市場衝高回落,市場成交金額縮量。信用債違約事件對金融週期股短期形成一定壓力,但經濟復甦趨勢向好,流動性合理充裕,A股仍處於相對積極的市場環境,下跌調整不改市場中樞震盪上移的長期趨勢,市場正構築底部結構。建議均衡配置把握低吸機會,順週期仍是市場主線,疫苗加快推進,疫情受損嚴重的行業提振較大。

行業配置方面,順週期仍是市場主線,一方面,週期中上游行業受經濟復甦提振,關注油價上漲對石油石化行業的影響;另一方面,金融行業受信用債暴雷事件影響出現下跌調整,可把握低吸機會。疫苗加快推進,疫情受損嚴重的行業可能提振較大,比如機場、影院、線下消費、冷鏈疫苗等具有配置機會。增長確定性高估值較低的科技成長和消費公司也有機會,需注意三四線白酒股尾段風險。

國信證券:A股市場仍具備較高的投資性價比

總體來看,節後市場情緒有所回暖,10月份陸股通小幅淨流入,流動性在邊際上小幅改善。從持股市值的板塊分佈上看,10月陸股通持股市值在主板、中小板和創業板均有所回升。從陸股通持倉佔比的變化角度來看,10月份主板佔比下降、創業板佔比上升、中小板與上期持平。從外資定價權看,10月份家電行業、休閒服務陸股通持股市值佔行業A股總市值的比例依然居前。在行業配置上,10月份外資加倉家電、銀行、汽車和電氣設備等消費、週期板塊,減倉休閒服務、農林牧漁和通信等行業。集中度上看,10月份外資持倉的行業、個體集中度均有所上升。

綜合來看,相比於9月份,10月市場流動性邊際改善。展望後市,國信證券認爲當前海內外疫情復甦節奏存在錯配,國外疫情仍在爆發,經濟復甦依然存壓,而相比之下,國內疫情基本得到有效控制,隨着經濟復甦的不斷推進,上市公司盈利同樣有望持續改善,A股市場仍具備較高的投資性價比,因此外資整體淨流入的趨勢仍未改變。

興業證券:股市有望迎來歷史上第一次“長牛”

11月15日,區域全面經濟夥伴關係協定(RCEP)正式簽署,包括東盟10國+5國(中、日、韓、澳、新),涵蓋全球30%以上人口、GDP、貿易和投資的最大自貿區誕生。在當前貿易保護、新冠疫情和經濟衰退三重衝擊下,RCEP達成能夠帶來顯著“貿易創造”效應。RCEP實施將會帶來95%以上範圍的關稅壁壘、非關稅壁壘和投資壁壘取消,極大促進以14億人口的中國和6億人口的東盟兩大經濟體爲代表的亞洲經濟發展潛力,有望成爲疫情中後期全球經濟復甦的最強引擎。在當下信用債、金融監管加強等問題導致市場整體偏好下降背景下,中日首次達成雙邊關稅減讓安排,有望提振市場風險偏好。

中長期把握開放的紅利投資機會:中國需要與世界經濟產生更多的連接與交融,經濟發展未來的前途在開放。借鑑日本、韓國、中國臺灣地區,以及印度、巴西、南非等新興經濟體的經驗,開放的紅利,將使股、債、匯、房等中國優質資產價值長期得到支撐,其中最爲受益的是股市,有望迎來歷史上第一次“長牛”。在當下短期市場橫盤整理,持久戰下把握年末年初行情佈局窗口期。

安信證券:市場依然有望震盪上行

對於信用債系列違約事件及影響,安信證券認爲,當前宏觀基本面和監管環境都不支持大規模違約潮的出現,只是“剛兌信仰”被打破後市場短期預期紊亂,另外該事件也進一步強化了市場對於流動性收緊的擔憂。

總的來說,市場短期風險偏好和流動性預期會受到一些壓制,但市場對信用事件影響及貨幣政策收緊也正呈現出擔憂過度的跡象,在恐慌消散之後,隨着疫苗普及的臨近、中國經濟的持續修復和展望年初流動性預期的提振下,市場依然有望震盪上行。

配置方向以順週期景氣、製造業迴流、上游價格上漲爲主線,同時重點關注清潔能源、“十四五”、弱美元、中美貿易修復等方向,行業上重點關注:化工、煤炭、有色、白電、鋼鐵、電子、機械、汽車(包括新能源汽車產業鏈)等。

粵開證券:滬指有望再度衝擊3400點

11月15日,15國簽署RCEP,標誌着全球規模最大的自由貿易協定正式達成,中國主導下打造超級經濟圈,相關主題迎來投資機會,有助於提振市場人氣。若題材類板塊能夠延續活躍,將有助於市場人氣的整體修復,對滬指也能夠起到一定的帶動作用。如果量能同時配合有效放大,短期震盪整理之後滬指有望再度衝擊3400點阻力區域。相較於滬指,創業板指在週二、週三連續兩日大跌之後,近兩個交易日有所企穩,短期繼續向下動能有限。即使創業板指繼續下探,下方2500-2600點區域也具備較強支撐,下行空間收窄,可提前佈局修復性反彈。

信用事件帶來的市場衝擊並不會持續影響市場,隨着不良信用風險的釋放,市場自身將會逐步企穩,若監管機構進行干預,將有助於加快市場企穩的速度。央行預告將於11月16日對本月到期的中期借貸便利(MLF)一次性續做,體現了監管對於流動性環境的呵護,疊加當前貨幣政策也並不具備大幅收緊的基礎,結構性寬鬆仍將延續。