張磊、馮柳接連殺入 這個細分賽道好在哪裡?

(原標題:行業年增速達20%!張磊、馮柳接連殺入,這個細分賽道好在哪裡?)

隨着A股結構性機會不斷涌現,私募大佬更聚焦於更爲細分的領域,從上市公司定期報告來看,高毅馮柳和高瓴不約而同盯上了眼科醫院賽道。

數據顯示,今年二季度,馮柳出現在光正眼科的前10大股東名單,位列第三。三季度,馮柳再度加倉光正眼科450萬股,持有市值將近2億元。高瓴則是從2018年就開始佈局愛爾眼科。

高瓴、高毅陸續“入場”

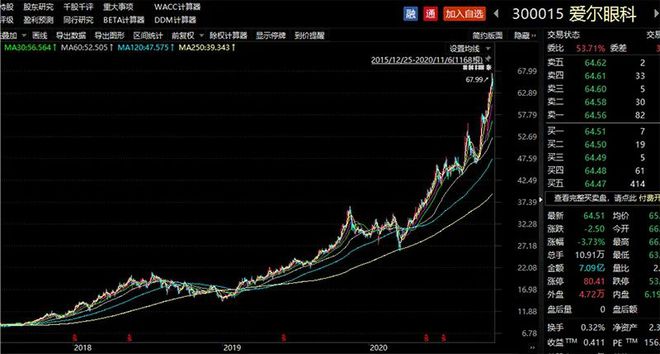

早在2018年1月份,高瓴資本便斥資10.26億元參與愛爾眼科定增,獲配3718.18萬股,成本爲27.6元/股,截至當年一季度末,高瓴資本旗下的“HCM中國基金”首次現身愛爾眼科前十大股東之列,持股數量爲3718.18萬股。

自那之後,愛爾眼科的股價便呈現震盪向上趨勢,截至2018底,“HCM中國基金”的持股比例未變,但是持股參考市值已經達到了14.67億元。僅一年時間,高瓴資本浮盈超過了4億元。

2019年1月8日,高瓴資本通過參與定增獲取的愛爾眼科股份一年限售期滿,在一季度減持愛爾眼科1827.17萬股,部分盈利實現了落袋爲安。此後至今,排除高送轉因素,“HCM中國基金”實際持有愛爾眼科的股份數量沒有發生變化,其持股參考市值則從2019年一季度末的12.75億元,增加至今年三季度末的32.59億元。

今年10月以來,截至11月5日,愛爾眼科的股價又上漲了30%,如果“HCM中國基金”期間持股數量不變的話,浮盈將繼續增加8.09億元,可見高瓴在這一賽道獲利頗豐。

高毅馮柳則是今年二季度開始關注眼科賽道,出手也較爲“闊綽”。光正眼科定期報告數據顯示,今年二季度,馮柳出現在光正眼科的前10大股東名單,位列第三,持股數量達1300萬股,三季度,馮柳再度加倉光正眼科450萬股,期末持有市值近2億元。

高瓴看中賽道

熟悉私募圈的人應該都對高瓴都不陌生,高瓴是長期結構化價值投資者,更多的是從產業的角度去思考,在買入之前會做深入的行業研究、公司研究。但是高瓴資本的投資對靜態估值要求不是非常高,短期業績如果下滑或者面臨不確定性,但長期邏輯不變的話,標的的長期投資價值也不會變。因此,高瓴今年三季度仍保持愛爾眼科持股數量不變,說明其對眼科賽道的樂觀預期。

格隆匯數據顯示,2019年,眼科市場整體規模是1700億元。其中,眼科醫療佔到1240億元,佔整個眼科市場的73%。在2014-2018年,民營眼科醫院市場規模從157.7億元增長至341.6億元。據機構預測,到2024年將達到1132.2億元,年複合增長率高達21.3%。

滬上一位百億級私募基金經理曾向記者透露,一個細分行業如果以20%的速度成長,這大概率是個優質的賽道,其中的龍頭企業更具投資價值。

資料顯示,愛爾眼科是全球化眼科醫療機構,屬於行業龍頭。今年前三季度公司實現營收85.7億元,同比上升10.8%,歸母淨利潤爲15.5億元,同比上升25.6%,其中三季度實現營收44億元,同比上升47.6%,環比上升74.5%。

來源:格隆匯

馮柳重視標的安全性

馮柳的方法是弱者體系,更爲關注長期滯漲或者下跌的標的,對於持續上漲的市場主流品種往往選擇迴避,並且會分析哪些公司基本面有改善的預期,然後找機會買入。

公開資料顯示,光正集團2010年12月17日上市,早期主要經營鋼結構工程業務,在2018年、2019年分兩次全資跨界收購上海新視界眼科100%股權,又收購了美爾目眼科醫院8家醫院51%的股權,同時在深圳還自建了一家光正眼科醫院,並改名爲光正眼科,主營業務正式改爲眼科。

新世界眼科主要門店在上海,此外還佈局在各省會城市,比如成都、南昌、鄭州等地,門店數量總計12家左右,醫師團隊人數達到692人,與華廈眼科、普瑞眼科處於第二梯隊。

從光正眼科的股價走勢來看,2017年和2018年均處於低位震盪狀態,彼時公司正處於轉型眼科業務的階段,直至2019年,光正眼科定期報告中稱,公司順利從能源行業向醫療服務行業轉型,其股價也有所提升。

儘管今年前三季度,光正眼科營收約6.18億元,同比下降37.56%,淨利潤約3031萬元,同比下降74.85%,但隨着眼科賽道景氣度不斷提升,相比於愛爾眼科、歐普康視、愛博醫療等標的,估值偏低的光正眼科受到資金的關注,馮柳也於今年二季度果斷買入。數據顯示,截至午間收盤,10月以來光正眼科漲幅已經超過60%。

不過,近日光正眼科漲幅較多,出現機構減持跡象。龍虎榜數據顯示,2020年11月4日,光正眼科報收16.67元,漲幅10.03%。值得注意的是,賣出榜單上出現了機構的身影,排列第五的機構席位淨賣出額爲712.79萬元。

編輯:吳曉婧