理財週刊/Bank3.0來襲 銀行業三萬人力震撼

文/詹櫂駿

PChome Online董事長詹宏志大膽預測,「Fintech金融科技是不可擋的趨勢,許多原本由銀行所提供的服務,將被電子商務所取代」,網路科技將顛覆現有的銀行業者,在新的「Bank3.0」時代,銀行業將面臨轉型,花旗、渣打等銀行也紛紛傳出裁撤分行的消息,銀行業人力大調整已經迫在眉睫。

當現代年輕人每天都使用網路銀行,一年到頭卻沒去過半次分行時,銀行業者的實體通路已經不再吃香,隨着人口結構與網路使用習慣的慢慢改變,原先傳統銀行業中象徵「方便」、「快速」的「分行」,如今反成爲負擔。

在過去大量的據點與分行,象徵着銀行業者規模龐大,服務無所不在,而今卻成爲第一個因爲Fintech金融科技被開刀的受害者,自今年以來,花旗、渣打已經裁撤多家分行,佔整體分行數量的兩成,連中華郵政都在Fintech的衝擊下,不得不裁撤掉五間郵局,顯見Fintech金融科技的威力正慢慢發酵,銀行業勢必引來一波失業潮,依渣打、花旗裁撤的比例來估算,全臺灣將有高達三萬名銀行從業人員失業,細部來看,即將遭到裁撤的三萬人基本上就是佔整體銀行結構約三成的「櫃員」,也就是說現今大部分的「櫃員」都會面臨被裁員的命運,這對銀行從業人員來說真是一個莫大的衝擊。銀行人力轉型 T型人才正夯

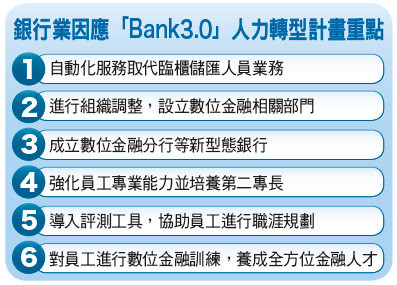

爲迎接「Bank3.0」的到來,銀行業者們皆擬定人力轉型計劃,金管會銀行局指出,在各銀行的人力轉型計劃中,業者們積極打造新模式的銀行,不同於以往銀行「臨櫃」業務爲主的型態,將導入自動化的服務,取代傳統「櫃員」的工作。

此外,各家銀行紛紛成立數位金融相關部門,着重在金融科技、數位應用的研發,同時利用新的客羣行銷技術,擺脫以往傳統亂槍打鳥式的電話行銷,藉助大數據分析客戶的喜好,量身推薦客戶所需的金融商品。

此外,爲推廣新的數位金融服務,讓民衆更快進入「Bank3.0」時代,銀行業者們更進一步成立「數位金融分行」、「數位旗艦分行」等新型態的銀行,透過展示、教學等方式,讓民衆逐漸適應「Bank3.0」的到來。

在「Bank3.0」人力轉型的過程中,有許多傳統銀行行員飯碗不保,不過同時也爲新型的人才找到一片天空,在今年的就業博覽會上,許多銀行業者徵求「T型人才」的加入,所謂「T型人才」是指這種人才擁有廣博的知識面「—」加上深度的專業「|」,兩者結合爲「T」,代表擁有深度的專業知識,又有廣博的知識面,在「Bank3.0」的時代,若能同時掌握「IT數位」領域的廣博知識面「—」,再加上「金融專業」知識的深度專業「|」,將變成當紅炸子雞「T型人才」,成爲各家銀行爭相延攬的對象。

銀行業者除了向外延攬新型的「T型人才」,在人力轉型的計劃中,也提供在職的員工「數位金融」相關的訓練,並導入評測工具,強化員工能力並培養第二專長,希望能養成全方位的金融人才,以應付變化無窮的趨勢。

銀行的 Uber 時刻來臨

近年來,金融科技的發展日新月異,從「阿里巴巴」、「支付寶」等第三方支付,再到蘋果手機的行動支付「Apple pay」,一直到現在當紅的P2P金融平臺,甚至到未來的虛擬貨幣技術,網路科技使得傳統的銀行業即將面臨「Uber 時刻」。

現有的傳統銀行就像計程車一樣,領有特許執照,但在不久的將來,銀行的「執照」將不再重要,新創的網路平臺金融服務機將有可能取代大部份的傳統實體通路,如同Uber搶食計程車業者的商機一樣,銀行業者也即將面臨網路金融服務的無情衝擊。

如同亞馬遜集團的創辦人貝佐斯所言:「你的毛利就是我的機會。」在未來,網路金融平臺不但取代了成千上萬名金融從業人員的工作,更可能衝擊銀行的根本獲利來源「利息、手續費收入」,在「Bank3.0」時代,銀行業者唯有進行人力轉型,組織調整,才能在新的時代生存下來。 銀行業因應「Bank3.0」人力轉型計劃重點

自動化服務取代臨櫃儲匯人員業務 進行組織調整,設立數位金融相關部門 成立數位金融分行等新型態銀行 強化員工專業能力並培養第二專長 導入評測工具,協助員工進行職涯規劃 對員工進行數位金融訓練,養成全方位金融人才

【詳細內容請參閱最新一期《理財週刊817期》www.moneyweekly.com.tw。尊重智慧財產權,如需轉載請註明出處來源。】