最新!大賺1262億元 2.09萬億企業年金成績單來了

(原標題:最新!大賺1262億元,2.09萬億企業年金成績單來了!)

最近幾天,關於養老金的重磅消息不斷,養老第三支柱中的個人稅收遞延型養老保險傳來政策“擴圍”的消息,而養老第二支柱中的企業年金前三季度成績單也剛剛“放榜”。

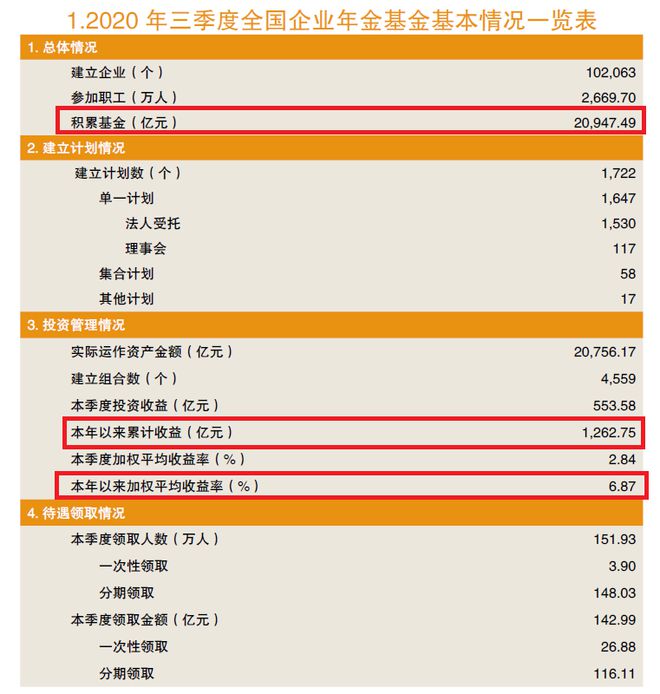

據人力資源和社會保障部近日發佈的《2020年三季度全國企業年金基金業務數據摘要》,2600多萬職工參投的企業年金今年前三季度大賺1262.75億元,盈利金額已經超過去年全年水平。

究竟固收、含權益等各類型企業年金組合前三季度的收益情況如何?今年資本市場風雲變幻,哪家企業年金管理人依舊能夠穩健前行?基金君帶您看一看最新數據。

企業年金繼續“加速跑”,2004年5月,《企業年金試行辦法》正式施行,企業年金規模從無到有,從2007年到2016年,用了10年時間突破1萬億大關,而在2016年規模首次破萬億之後,僅用4年左右的時間,企業年金規模就已超2萬億大關,可謂發展迅速。

人社部數據顯示,截止2020年三季度末,全國企業年金積累資金總規模達到20947.49億元,比2019年底的17985.33億元增長2962.16億元,增幅16.47%。

今年三季度末,全國範圍內參加職工人數達到了2669.70萬人,較去年年底增長了120多萬人。參加企業家數也從去年年末的9.6萬家增至10萬家以上。

從總體業績來看,今年第三季度企業年金投資收益553.58億元,本季度加權平均收益率2.84%,與二季度基本持平。而今年前三季度,企業年金投資收益合計1262.75億元,本年以來加權平均收益率6.87%。

前三季度整體收益率達6.86%

今年三季度,A股市場以一輪猛烈的逼空行情開局,股票市場單日成交金額屢過萬億,上證指數2周時間內連破3000點至3400點五道整數關, 7月13日盤中達到3458.79點,創下2018年2月以來新高。不過自7月中旬開始,A股市場開始縮量盤整,部分熱門板塊紛紛回調。

整個三季度,滬深300指數上漲10.17%,上證50、創業板指、中證500指數漲幅均超5%,僅科創50指數小幅下跌。

得益於股票市場的賺錢效應,三季度企業年金業績表現不俗,單一計劃中,固定收益類組合加權平均收益率1.29%,含權益類加權平均收益3.15%。而集合計劃中,三季度固定收益類和含權益類的組合收益分別爲1.12%、3.24%。

包括集合計劃、其他計劃在內的全部計劃,固定收益類的收益率則爲1.25%,而含權益類組合平均收益爲3.15%,整體加權平均收益率爲2.84%。

今年年初,A股經歷劇烈震盪,隨後於二季度企穩,三季度放量上漲,結構性牛市凸顯,企業年金前三季度收益達到6.86%,表現喜人。

今年資本市場股強債弱的特徵也在企業年金業績表現上得以體現,固定收益類、含權益類組合前三季度加權平均收益率分別爲3.97%、7.45%。

從投資組合收益率分佈情況看,今年前三季度有780個組合收益率超過8%,樣本期末資產金額佔比31.13%,有1532個組合收益率介於6%—8%之間,樣本期末資產金額佔比35.49%,這也意味着前三季度企業年金近70%的資產收益率超過6%。

值得一提的是,隨着三季度股市上漲,出現虧損的組合數量有所減少,數據顯示,前三季度共有4個投資組合出現虧損,而上半年出現虧損的組合數有10個之多。

前三季度單一計劃: 國泰基金固收奪魁

在22家企業年金管理機構管理的單一計劃中,前三季度固收收益類和含權益類的加權平均收益分別爲3.99%、7.43%。具體來看,有6家企業年金管理人前三季度管理的固定收益類投資組合收益率超過4.5%,國泰基金管理的固定收益類投資組合以5.72%的收益率遙遙領先,國泰基金也是唯一一家固收組合收益率超過5%的機構。除此之外,招商基金、富國基金、博時基金所管固收組合的收益率分別達到4.92%、4.85、4.77%,領跑同行。

含權益類組合收益率比拼也異常激烈,多家機構均取得7%-8%,甚至9%以上的收益。華泰資產管理有限公司管理的含權益類組合前三季度收益強勢突破10%,坐穩前三季度該類組合的業績冠軍,此外,富國及招商基金也均取得9%以上的收益率。

銀華權益強勢領跑

前三季度集合計劃中的固定收益類組合冠軍被博時基金拿下,數據顯示,博時基金前三季度固定收益類組合收益率高達5.43%,平安養老保險所管的固定收益類組合收益率也達到5%,上述兩家企業年金管理人的該類組合業績大幅領先其他機構。

含權益類組合的集合計劃也有“黑馬”殺出,銀華基金前三季度含權益類組合收益率達到16.76%,大幅超越第二名逾7個百分點。博時、平安養老分別以9.61%、9.5%分列第二、第三名。除此之外,華夏、易方達、招商也均取得8.7%以上的收益率。

保險機構繼續佔據

企業年金組合規模前三

保險類企業年金管理人繼續“霸榜”企業年金管理規模前三。

具體來看,泰康資管以3415.61億元組合資產管理規模遙遙領先,泰康資管也是唯一一家企業年金管理規模超過3000億元的管理人,相比去年年底,泰康資管管理規模增加了近600億元,增幅達到19.61%。平安養老保險三季度末企業年金管理規模也突破2679.80億元, 中國人壽養老保險所管規模達到2317.74億元,上述兩家機構管理規模相比去年年末增幅均超15%。

基金類企業年金管理人中,有3家基金管理公司管理企業年金規模超過1000億元,工銀瑞信基金以1430.97億元的企業年金管理規模領跑同類基金公司,華夏基金規模以1176.73億元位居第二,易方達基金也在今年“擠入”千億俱樂部榜單,截止三季度末,易方達所管規模達到1094.16億元,相比去年年末增長了26.38%。

除此之外,南方、富國、博時、嘉實、海富通5家基金公司企業年金規模也超過500億元。

中國人壽保險

位居受託管理資產規模首位

從企業年金基金法人受託管理情況來看,中國人壽養老保險受託管理資產超過4300億元,位居行業第一。

平安養老保險以3261億元受託規模排名第二,太平養老,工商銀行、長江養老、泰康養老、建信養老受託規模也均超過1000億元。

工行佔據企業年金基金託管三成市場份額

在企業年金託管人裡,工商銀行三季度末託管資產超過7100億元,佔據整個企業年金託管領域超過三成的市場份額,除此之外,建設銀行託管資產也超過3000億元,佔據近兩成市場份額。