利差擴大 行庫評估發行美債

4月30日美國政府發行400億美元的四周期國庫券,殖利率竟然爲零,引起金融圈高度矚目,更加深市場對於未來「短率頻探底、長率頻走高」的預期,據瞭解,對此大型行庫已對海外資金市場利率變化有所警覺,不僅未來買美債將提高「浮動利率」佔比,同時已在評估重新啓動發行美元國際板債券。

各行庫美元國際板債券發行已沈寂多年,現在每家行庫都有5~10億美元不等的部位等着要出手,到底美債20、30年期的長天期利率會升到多高,現在是最重要的觀察指標,而據各大行庫內部的評估,若重啓美債發行,所提供買方的殖利率應會在3~3.2%。

近三年由於供需雙方在價格上的看法落差大,使得國銀髮行美債,自從2017年以來就開始進入「冰河期」;大型行庫主管指出,由於銀行願提出的利率價格,比起壽險公司要求的殖利率低很多,因此「有行無市」下,不少原本要發美債的銀行都打退堂鼓,疫情引發全球降息潮,讓銀行對美債發行利率看法更保守。

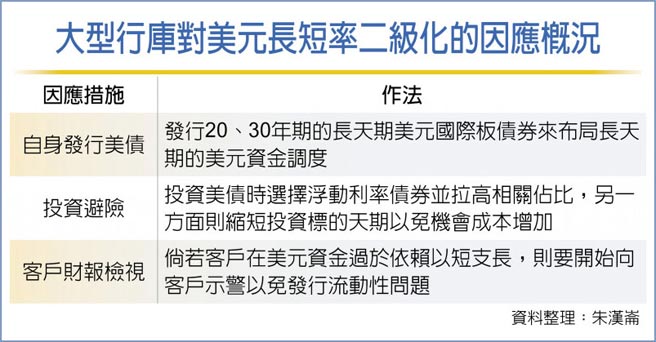

但近來美元長短率擴大,讓銀行有新思維,認爲若長率確定會走高,則可開始發行美債,以2~5年NON-CALL的配套來規劃20、30年期的長天期資金籌募。

金融圈人士分析,美國利率目前的發展趨勢就是兩極化:「短期利率頻創新低,長期利率頻創新高」,意即殖利率的「期間貼水」日益增大,這不僅成爲目前市場看法與認知上最爲弔詭之處,同時更增加未來對美債投資的難度。

業界人士分析,美國長率所以走高,主要來自於對未來通膨勢不可擋的預期,認爲Fed雖然壓低短率,但長率一定壓不下來,也因而使市場普遍預期未來整體美國殖利率曲線斜率恐將越來越陡峭,亦使得金融業在投資美債上,未來的難度更高,且更要注意相關的「避險」措施。

行庫主管則指出,未來在債券投資時,增加對「浮動利率」商品的選擇,將爲其中一項重要的避險方式;據瞭解,在長期利率看升之下,儘管固定收益債的利息是浮動債近三倍,但爲避免一旦未來利率大升、資本利損來襲,各大行庫對美債爲首的海外債券投資,已逐漸拉高浮動利率的部位,有些已超過持債比重三成,甚至已達一半。