理財週刊/避險資產看空 科技股報復性反彈

文/洪寶山

就在歐美陸續解封拚經濟時,傳來美國5月大非農就業報告的意外驚喜,原本市場預期新增就業人數減少800萬人,結果美國勞工部公佈的數據竟然是新增250.9萬人,且失業率從4月的14.7%下降到13.3三%,遠優於市場預期的接近20%,美國經濟真的有如神助的復甦了嗎?

很遺憾的,粉飾太平這手段,不是中國大陸的專利,面對11月3日就要選舉的川普政府也開始「美化帳面數字」,5月的大非農並非是特例,早在3月的小非農就業數據(ADP)也曾讓市場感到意外的好,原因就是數據僅統計到3月12日疫情爆發之前。

美國五月大非農就業報告「意外驚喜」

換言之,川普政府的算盤就是把橫跨3、4、5月因疫情而造成的失業人口,全部集中到四月的數據裡,然後5月再來一招「無薪假」的人,不列入失業人口,於是就造成了五月大非農的意外驚喜。

美國勞工部勞工統計局(BLS)在六月五日大非農數據公佈之後,發表了一份聲明解釋新冠肺炎疫情對五月大非農資料的影響,同時承認統計資料存在「錯誤分類誤差」(Misclassification Error)。BLS稱如果將那些「有工作」但「沒在工作」的人也歸類到「失業」類別的話,五月美國的真實失業率將達到約16.4%,比官方當天公佈的13.3%要高3.1%。

BLS同時承認同樣的計算誤差也發生在四月份,四月官方公佈的失業率爲14.7%,但如果將「錯誤分類誤差」的因素計算在內的話,當月的真實失業率應在20%左右。BLS和相關部門正在調查爲何「錯誤分類誤差」的情況持續發生。

好吧,船過水無痕,對於實際在市場交易的人來說,真實的數據並不重要,重要的是當下數據怎麼公佈就怎麼反映,已經發生過的,就算有官方的事後更正,金融市場不搞平反的,就如同臺灣股市曾實施過漲7%、跌3.5%,少跌的部分,也不會在恢復制度後補跌,就當沒發生過,又好比久久來一次烏龍指錯單事件,也不會推倒重來。

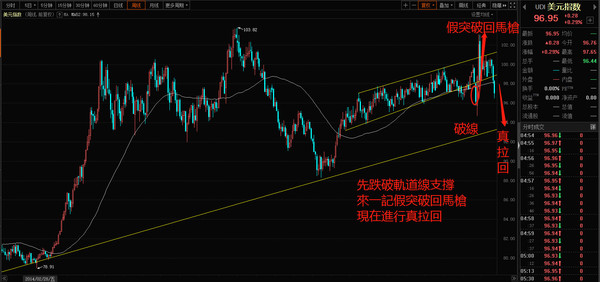

所以就結果而言,五月大非農數據造成市場資金重新擁抱風險資產(股市),棄避險資產(黃金白銀),那斯達克指數創歷史新高,COMEX黃金失守1700美元,美元指數領先跌破所有均線,而本週又適逢FOMC利率決策會議。

照說,在大非農的驚喜後,聯準會應該按兵不動,但如果聯準會持續大動作救市,市場可能會選擇性的解讀成「央媽護盤,股市不漲白不漲」,如此一來,6月15日美元指數期貨的最後結算日,很有可能讓美元指數期貨進一步下探長期上升趨勢線的93點支撐。

原油反彈 美元指數長期恐走空

在這次疫情開始擴散到歐美的三至五月,美元指數因避險漲到103.01高點,距離川普2016年當選時的103.82高點僅差0.7%,既然沒創新高,而且歷史的高點一波比一波低,在美國面對疫情+美中矛盾惡化+種族歧視等議題衝擊下,可預期美元指數將長期處在空頭走勢,貶值救出口,不排除有跌破九十點整數關卡的可能。

同樣屬於避險資產的COMEX黃金,在五月八日美國四月大非農減少2050萬人,面對大利多結果COMEX黃金在5月並沒有創波段新高,自然是利多出盡的疑慮。進入到六月第一週,還沒等到大非農數據就開始走弱,1686美元是最近兩個月的頸線支撐,正好與季線支撐重疊,換言之,一旦季線正式跌破,則不排除有進一步下探年線1550美元支撐的可能性,大約是8.17%的跌幅。

既然兩大避險資產都是看空,那麼6月19日的小道瓊三巫日的行情自然是看多,特別是OPEC+成員國已經表態願意接受減產配額,在4月21日首度出現負油價之後,NYMEX原油經過33個交易日已經反彈到半年線的每桶39.5美元壓力,重返每桶四十美元整數關卡應該是指日可待,甚至進一步挑戰四八.三美元的年線壓力,自然利多道瓊指數的反彈行情。

在5月大非農公佈之後,道瓊上漲829點站上年線壓力,下一個關卡自然是2月24日的28892至28402點空方缺口,從蘋果股價創345.61美元歷史新高(截至6月9日),Amazon、Netflix、Facebook等FAANG尖牙股相繼創歷史新高,那麼接下來就等Google、英特爾、微軟、特斯拉、高通、應用材料等科技龍頭股的補漲。

道瓊四次熔斷跌停 已具備底部條件

對於這波股市大漲與宏觀數據大跌的不協調,近期很多投資界的大老相繼提出警告,但是道瓊指數3月23日的18213低點在十天內經歷四次熔斷跌停,僅次於一戰後的大蕭條失業潮的利空測試,其實已經具備了底部的條件。

在聯準會誓言將動用所有工具將經濟挽回復甦的背書下,股市上漲的財富效應,其實也是一種變相的紓困,所以因爲疫情打擊而遭到投資虧損,當然也要用V型反彈快速的彌補損失,想通了這個關鍵,自然就不會錯過了這次科技股的報復性反彈行情。

所以外資開始認錯回補臺積電,6月1日至6月5日共累積買超62550張,漲6.68%,準備回補上方3月6日的323~320元空方缺口壓力,帶領檯股加權指數6月10日收盤來到11720點,準備回補1月30日的12101至11933點空方缺口,簡單說,臺積電6月18日的季度除息2.5元行情,將推升臺股挑戰一萬二千點整數關卡。

臺積電代表着半導體與蘋果概念股,恰巧蘋果6月22日將首度召開線上的開發者大會,同時蘋果市值突破1.5兆美元,市場喊出首家挑戰二兆美元市值公司,換言之,蘋果概念股將會是接下來多頭的主軸之一,這一點從6月8日的滬深A股的京東方A拉上漲停板,突破年線4.4元人民幣壓力,完成底部型態,可預期臺股的玉晶光、大立光、聯發科、鴻海、和碩等蘋概股可望受惠。

尤其是玉晶光有機會挑戰歷史新高,7P塑膠鏡頭導入iPhone 11的進程較預期快,一旦玉晶光創歷史新高的話,那就暗示大立光轉強的時間也近了,所以五月營收的衰退利空有可能是谷底,可留意大立光站上半年線4342元關卡後的轉強訊號。

聯發科連漲三個月重返五百元,對於第一季剛失去穩坐二十年亞洲最大IC設計營收王的頭銜,但股價卻自立自強的突破二十年長期下降壓力線,在華爲禁令升級,聯發科的5G晶片漁翁得利,由於三星與華爲有品牌之爭,估計三星只會打落水狗,不會賣5G晶片給華爲,所以不管是華爲跟聯發科擴大采購,或是讓出華爲的市佔率給OPPO、VIVO,反正都是採用聯發科的5G晶片,有可能第二季的毛利率還會走高,成爲少數科技股能夠提高毛利率的硬底子公司。