理財週刊/臺股續航力 看兩大指標

低基期高殖利率個股,有低本益比的特性,只要全球寬鬆氛圍不變,資金行情持續,未來相對具有基本面優勢。

文.馮泉富

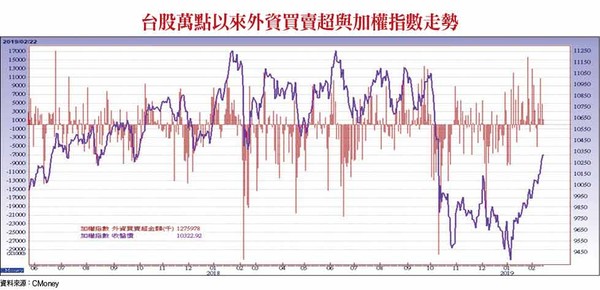

臺股加權指數自二月十一日豬年紅盤站上萬點以來,交投轉趨熱絡,集中市場交易量從未低於千億元,在全球央行釋放寬鬆訊息此起彼落之下,市場各方回補買盤持續涌入,將加權指數推升至一○三二二點,即將挑戰年線的套牢區。

其中最大的回補買盤來自於外資,紅盤僅僅十個交易日,外資於集中市場買超四二九.八億元,對行情的貢獻居功厥偉。

投資人會納悶的是,目前全球多數經濟體的基本面,正如先前我們的研判,持續轉弱之中,爲何全球主要市場的風險偏好卻大幅上升?首要的因素就是貨幣寬鬆的「預期力量」,是我們先前低估的力量;目前這股「預期性」的力量止於何時,確實不易評估,但我們暫時可以由債券市場窺其一二。

根據美銀美林的統計,自二○一八年十月到二○一九年一月中旬這段期間,流通在外的「負殖利率公債」金額已增加二一%,超過十一兆美元(主要集中在歐洲),例如德國五年期公債,殖利率已從二○一八年四月的○.○三%降至近期最低約負○.四%左右。

雖然目前負殖利率公債仍低於二○一六年所創的近十三兆美元高峰,但已扭轉二○一七年末~二○一八年第三季美元升息期間的穩定下滑之慣性。相對於負利率的債券,其他大類資產的風險偏好自然上升,以美股爲代表的全球股市皆同步受惠,其中,屬於高殖利率的臺股,吸引力容易被凸顯。

例如臺積電,配息方式改爲一年多次的配息政策,今年股東不只領到去年的息利,第四季還能領到今年第一季的股息(預估多發二元),換算殖利率高達四.四%。如果諸多現金流穩定的大公司,如法炮製,臺股整體殖利率會再拉高,自然墊高臺股的下檔支撐(雖然基本面仍不佳)。

因此,對於本波資金行情之發展,可以暫時觀察兩個指標,一個是外資買超的慣性是否改變,二是德國公債殖利率是否反轉回升;如果兩者同時發生,無基之彈的資金行情可能結束。

除了歐債負殖利率的外溢效應以外,美國FED年底前停止縮表的〔預期力量〕,對股市的影響力也超過先前的評估。元月份FOMC的會議紀要顯示,幾乎所有委員全體一致支持今年公佈停止縮減資產負債表規模的計劃,官員們認爲縮表靈活性很重要,強烈釋放了今年有望結束縮表的信號;如果聯準會讓資產負債表的規模更透明化,未來對市場是個好事。

目前美聯儲仍以每月五○○億美元的規模速度收縮,如果終止縮表,等於到期的所有債券將重新投入市場購債,若加上金融體系的乘數效應,創造的市場流動性確實不少。

不過,投資人還是不能失去對景氣下滑的警覺性,畢竟貨幣寬鬆的效果是短期的,股市終究還是得迴歸基本面的長趨勢。

觀察佔美國住房銷售九成的成屋銷售概況,一月成屋銷售總數年化四九四萬戶,繼續創下二○一五年十一月以來最低紀錄,銷售總數年化環比下降一.二%,銷售戶數同比則衰退八.五%。

另外,美國商務部日前公佈的十二月耐久財訂單初值,經季調後雖環比增長一.二%,但是遜於預期的一.七%;扣除飛機後的非國防核心耐久財訂單十二月初值爲環比下跌○.七%,也遜於預期的增長○.二%,且十一月前值從跌○.六%繼續下修爲跌一%,商業支出的持續萎縮,可能會影響美國經濟增速。

相對於美國的經濟數據,歐元區與日本則更爲悽慘。Markit/日經(Nikkei)公佈的日本二月製造業PMI初值經季調後,由一月的五十.三下滑至四八.五,爲二○一六年八月來首度跌破五十的榮枯分界點,日本經濟在二○一九年陷入衰退的機率正在增加中。

歐元區方面,據研究機構IHS Markit新公佈的歐元區二月製造業PMI初值,由一月的五十.五降至四九.二,創六十八個月新低紀錄,也跌破五十的榮枯界線(其中德二月製造業PMI由一月的四九.七陡降至四七.六,主要因爲出口訂單創六年來最大降幅所致);若非歐元區二月服務業PMI初值由一月的五一.二升至五二.三點,整體景氣下滑的速度將更快。

全球經濟的疲軟態勢,遲早將擴散至美國的跨國企業。由全球經濟「金絲雀」的韓國出口資料來看,一月出口額四六三億美元,創近一年來最低值,同比增速爲衰退五.八%,相互對照也可得到趨勢佐證。

如前所述,目前國際經濟環境十分嚴峻,按照二○一八年的出口依存度觀察,南韓爲三六.五%,德國爲三六.○%,中國大陸爲十八.五%,日本爲十四.五%,美國爲七.四%,而臺灣爲五七.○%(出口依存度=貨品出口額/GDP)。

如果日本、歐元區、大陸、韓國皆受到全球經濟趨緩影響,臺灣顯然更無法自外於全球。根據經濟部統計處新公佈的臺灣一月外銷訂單,金額爲四○四.九億美元,月減六.七%,年減六.○%,雖然年衰退幅度比去年十二月收斂,但是仍不足以確認衰退的慣性已經改變,必須更多次的數據觀察。

訂單衰減力道最大是來自中國大陸及香港。中國大陸及香港訂單金額爲九八.○億美元,年減十四.一%,大幅減少的原因爲中國經濟成長趨緩,來自大陸的資訊通信、光學器材、機械、塑橡膠製品、電子產品、基本金屬等產品接單皆減少,其中以資訊通信產品年減二三.一%最多,中美貿易衝突的影響持續中。

按照過去的經驗,外銷訂單通常在三月後可望逐漸有起色,但現在看來變數還很多,還無法預測何時年增率可以轉爲正成長,美中貿易談判的結果是未來的觀察重點。

由於本波無基之彈的資金行情,其空間與時間評估不易,且加權指數即將面臨持續下滑的年線(一○四八四),上檔套牢賣壓加重。選股策略以防禦型的高殖利率個股爲優先;只要去年獲利不錯,過去配息率高,目前本益比仍低,則可預期將有迷人的現金殖利率,這是三月份吸引市場資金之亮點。

長華今年要賺十七.五六元 目前本益比不到八倍

例如長華(8070),二○一八年的每股獲利約十三.四元,按照過去的配息率,預估配發十二元現金,目前現金殖利率約八.七%。長華爲封裝材料製造商與IC設備通路商,部分商品透過子公司製造、母公司代理銷售的分工模式。

目前納入合併報表的銷售產品線在封裝材料方面,包括封膠樹酯、導線架、銀膠、金線等;還有IC封裝製程之設備代理、 LED及IC導線架製造。至於COF基板製造、3C金屬構件及面板觸控材料銷售則僅在業外投資損益進行認列。

長華自二○一七年起獲利貢獻以本業IC封裝材料及子公司長華科(6548)的導線架事業爲兩大支柱。目前獲利組成,以母公司本業及長華科的獲利挹注爲主,其次,權益法子公司易華(6552)將可受惠於手機全熒幕化,導入COF IC封裝型態,有助其COF業務獲利大幅上揚,推升成爲另一主要獲利來源。

展望二○一九年,長華本業封裝材料代理業務大致持平,導線架部門則約個位數成長;所幸權益法子公司易華受惠手機TDDI及DDIC封裝因手機全熒幕而轉向採用COF基板,推升獲利貢獻,且近期陸續傳出電視COF基板價格調漲的訊息,法人預估今年認列易華的貢獻可提升至三.三八億元,成爲母公司今年獲利成長最大來源。

法人預估長華(8070)二○一九年稅後淨利約一一.二二億元,全年EPS將達十七.五六元,以目前股價一三七元計算,本益比僅約七.八倍,是進可攻退可守的典型防禦型標的。