高利差+低違約 高收益債資產上漲空間大

動盪不安的市場,讓同樣也屬於風險性資產的高收益債券,在今年第二季以來承受了較大的動盪。然而,企業實際違約率的降低,以及受到市場震盪而擴大的利差,現在反而又成爲高收益債券誘人的投資優勢。保誠(美國)資產管理公司管理總監Mark D.Redfearn指出,自從今年第一季以來,高收益債券資產承受着市場風險情緒,使得該資產的實際報酬出現下滑,因爲跟投資等級公司債還有公債相比,高收益債券的高波動特性,仍被市場視爲是風險屬性較高的資產。

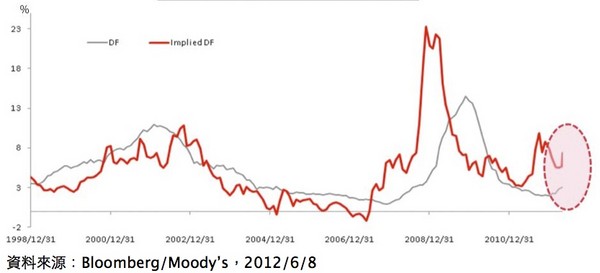

不過衡量高收益債券資產的實際體質可發現,在動盪不安的市場下,高收益債券的預估違約率跟實際違約率,已經出現了明顯的落差,這代表高收益債券的實際投資價值,反而會高於市場預期。譬如自今年5月以來,高收益債基金(含ETF)有獲利了結賣壓,而且Moody’s統計,4月份高收益債的違約率續揚至3%,是2011年以來的最高點,使得市場找到出脫高收益債的藉口;然而,實際違約率續揚的空間有限,反讓高收益債出現了「高利差」與「低違約」的雙重優勢。

Mark D.Redfearn說,在當前不確定的市場環境下,高收益債依然是一個吸引人的資產類別,主因不外乎就是比預期更低的違約率,可以讓高收益債成在市場環境惡化時,承受較小的下檔風險。

另外,考量到高收益債券在震盪環境下流動性的問題,目前反而特別看好部分BBB級的債券,因爲相較於BB等級或是CCC級的債券,BBB級的發行量較大,流動性也較佳。

瀚亞投資建議,目前高收益債券評價已將過高的違約率納入,但實際上過去幾個月的違約率並不高,且企業繼續降低槓桿並審慎管理資產負債表,未來幾個月違約率應不會明顯上升,所以從基本面考量,高收益債券資產仍有其投資吸引力。