景氣循環加快 股市崩盤機率驟增

根據統計,全球股市每兩年就會崩盤一次,而全球經濟劇烈變動也已是不爭的事實,施羅德投信智多鑫全權委託管理帳戶經理人莊志祥分析,全球景氣循環週期加快,低成長、低利率、低通膨三低時代下,正確的多元資產配置策略,將是投資致勝關鍵。

經濟學者馬克華特(Thijs Markwat)6月發表一份研究報告,其中指出2010年與1992年相較,全球股市崩盤機率上升15倍,按這個機率計算,平均每2年全球股市就可能崩盤一次。

根據該項研究,在1992年,一週內歐洲、美國、亞洲、拉丁美洲四大股市全部下跌5.9%以上發生的機率只有0.1%,但2010年卻已上升到1.5%。此外,以2010年與1992年相較,各大股市間的連動性升高不少,例如美國與歐洲股市的連動性提高到0.83,亞洲與拉丁美洲股市的連動性也已達0.72,顯示以投資不同股市以分散曝險的原則已逐漸失去效用。

對此,莊志祥指出,多元資產配置是新世代有效降低投資風險的秘訣。不同性質的資產類別連動性低,組合投資不僅可以減少波動,更可藉由多元的收益來源以提高總回報。

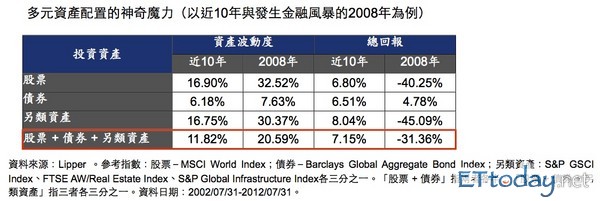

以近10年爲例,若從2002年7月開始投資全球股票,總回報爲6.80%,資產波動度爲16.90%;若將相同資金分成三份,分別投入全球股票、全球債券與綜合商品、房地產、建設等另類投資,總回報提高到7.15%,資產波動度更大幅降低至11.82%。

此外,多元資產配置的避險能力在2008年金融風暴期間更加明顯,資產波動度可降低至20.59%,與股票的32.52%與另類資產的30.37%相較,皆降低10%左右,損失也比股票與另類資產少約10%。