資金流轉第一站 雨露先霑高收益

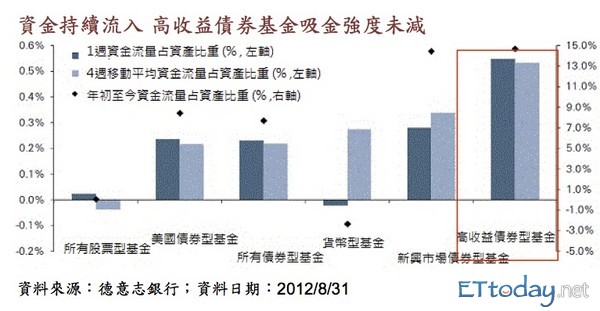

記者蔡怡杼/臺北報導美國聯準會(Fed)主席柏南克在8月31日再次暗示,除非即將公佈的訊息顯示經濟復甦速度明顯轉強,否則進一步貨幣寬鬆措施可能實施。合庫巴黎全球高收益債券基金預定經理人陳敬翱表示,自央行上次政策會議結束後,美國公佈的經濟數據顯示,Fed應更傾向寬鬆政策,從這次發表的演說內容,市場對第三次量化寬鬆政策(QE3)預期再起,公債價格再度回檔。 穩定貨幣、並幫助經濟持續復甦,是美國聯準會這幾年想要兼顧的兩個重心。但是失業率居高不下,第三度寬鬆政策是否能達到預期的效果,要使用什麼方法、何時實施最有效?使得柏南克遲遲未決。陳敬翱認爲,從柏南克演說內容推敲9月Fed會議應會再推新政策,而且延長低利率操作機率較高,亦不排除買進房貸抵押擔保債券,預估美國10年期公債殖利率應會在1.5%-1.9%區間盤旋。 根據Bloomberg資料顯示,近期成熟國家公債殖利率如美國或德國指標性10年期公債,8月份分別反彈8.05與4.9個基本點,部分市場資金陸續從保守型資產撤出,轉入其他信用債市,收益率較高的高收益債券基金,將是這波資金回補的首選標的。而高收益債券基金以美、歐高收益公司較高票息爲主要獲利來源,若隨着景氣自谷底逐漸翻揚、信用利差進一步收斂,相關債券也有資本利得的空間。陳敬翱亦指出,巴克萊全球高收益債券指數尚未充分反映基本面,未來利差有機會收斂至500個基本點左右,現階段佈局可聚焦在能提供較高收益率且不需要倚賴強勁經濟成長,和短期內沒有大量到期債務的公司債券。而身陷歐債危機的歐洲企業在每股現金流量預估2014年前仍可緩步走升,並維持在近10年的相對高點,企業現金流量越高,就越不容易發生倒債風險,從中仍可找到不錯投資標的。