銀行啓動氣候變遷壓力測試

銀行業氣候變遷壓力測試草案內容

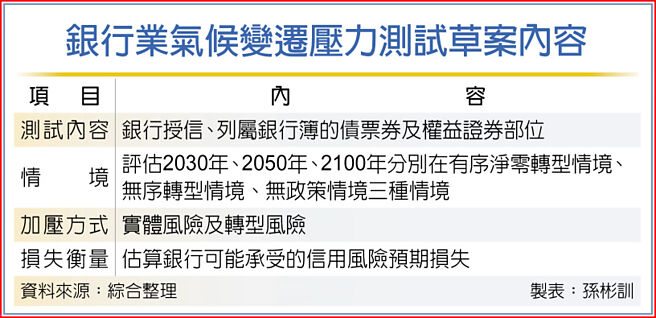

銀行業氣候變遷壓力測試將啓動。銀行公會參考TCFD揭露架構及國際作法,研議「本國銀行辦理氣候變遷壓力測試具體措施」中,並將依金管會最終覈定公版壓測的方法論與情境假設而定案。據悉,目前銀行公會的氣候風險壓力測試規劃草案內容,主要是銀行授信、列屬銀行簿的債票券及權益證券部位。

至於情境,包含評估2030年、2050年、2100年分別在有序淨零轉型情境、無序轉型情境、無政策情境三種情境。加壓方式包含二大風險,有實體風險及轉型風險。

其中實體風險是考量暴雨、淹水、乾旱造成企業營收減少,及淹水造成銀行不動產擔保品價值減損損失等,推估不同壓力情境下各地區別之影響;分別依營收衝擊程度及減損大小,將國內368個鄉鎮市區區分爲五個風險等級。

轉型風險則是透過碳排放強度差異,推估不同壓力情境下實行碳價對不同產業帶來之營業收益衝擊,並依碳排放強度將國內產業區分五個風險等級。

損失衡量上,據悉,是依照擔保品坐落地、企業註冊地及其所屬產業之風險分級,透過壓力情境下之風險鏈結指標(如營授比、十足擔保比率等),估算銀行可能承受的信用風險預期損失。

對此,各銀行內部也積極因應,第一銀行已聘請外部顧問專家團隊協助,土地銀行則是持續與銀行公會小組交流意見,並配合調整、優化氣候變遷壓力測試方法乃至於氣候風險管理。

彰化銀行則強調,氣候壓力測試目的及做法與傳統壓力測試不同;以彰銀2021年TCFD報告書蒐集IPCC AR5及世界能源展望報告,模擬實體風險情境RCP8.5(升溫約3.0°C~3.6°C之間,RCP2.6除了北臺灣,多半在1°C以下)及轉型風險情境STEPS(反映各國所承諾各項氣候相關政策,無論現已執行或正準備執行皆會落實)所提及的氣候相關風險議題。

銀行公會除規劃氣候變遷壓力測試外,也正規劃發佈「氣候相關風險管理實務手冊」。合庫銀行、華南銀行強調,將循序漸進將氣候風險因素納入現行風險管理機制,包括辨識、衡量、監督與控制氣候風險,並將氣候風險相關議題融入日常營運、策略及財務規劃,並透過指標及目標的設定以追蹤氣候風險管理情形。