日盛金老總:富邦金收購未必成功

富邦金18日宣佈將公開收購日盛金,對此日盛金近幾日來始終未表態,但據指出,日盛金總經理王芝芳22日對員工發出員工信,安慰員工「該收購案有可能不會成功,勿過於驚慌」。被解讀已代表大股東建羣集團「不見得」願意應賣。

外界已認爲富邦金每股13元的出價是「天價」,但王芝芳22日上午發出的公開信,則認爲13元價格對照日盛金淨值仍太低,因此公開收購可能不會成功,他在公開信中指出,日盛金截至11月底,每股淨值爲12.56元,收購價格爲13元「僅比淨值溢價3.5%」。

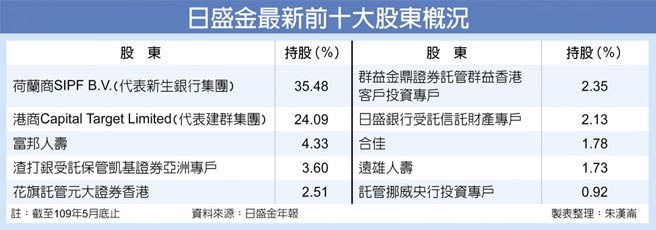

日盛金董總全由建羣集團指派,董座黃錦塘更是建羣的法人代表,對於王芝芳具名發出的員工信內容,金融圈人士認爲,這可能代表建羣集團的意向,也意謂建羣集團不見得會應賣。由於建羣對於新生有出售股權的「優先準駁權」,因此建羣的看法也勢將牽動新生銀行能否賣股。

日盛金股價21日漲停鎖死在12元后,22日漲停打開,股價上漲5.8%至12.7元,市場解讀應與22日上午日盛金內部發出這封員工信有關,等於已爲富邦金公開收購能否成功投下重大變數,更成爲日盛金董事會最晚得在2021年1月4日前出具是否支持應賣的「先行指標」。

依公開收購相關法令,不論是合意或敵意併購,被公開收購的公司依法都必須在併購方宣佈十個工作日內,由獨董召開獨立的審議委員會討論是否支持應賣,然後由審議委員會作成報告,送交董事會討論,並由董事會最後向全部股東作出是否應賣的建議,這也使得日盛金董事會結論引起金融圈高度矚目。

尤其是王芝芳的這封員工信,令金融圈認爲日盛金召開董事會作出「建議全體股東不應賣」的可能性升高。

業界人士指出,被並公司董事會決議不應賣,並不代表公開收購就會失敗,但日盛金最大問題在「建羣加新生的股權比重超過六成」,若日盛金董事會決議反對應賣,代表富邦金公開收購成功的機率不高。

特別是富邦金已表態,除非買到50%以上日盛金股權,否則「一股都不會買」,若建羣及新生不應賣,等於富邦金買股最多隻能買到四成,公開收購便會失敗。