全球大變局》推動永續金融 迎向氣候異常挑戰

臺灣經濟研究院董事長、前中華經濟研究院院長吳中書。

極端氣候已經成爲全球公認的風險事件,國際數據平臺Statista的一份報告顯示,從2001年到2010年的20年間,異常氣候所造成經濟損失,大約1.678兆美元;2011年到2020年的10年間,這數字急劇地上升到2.48兆。

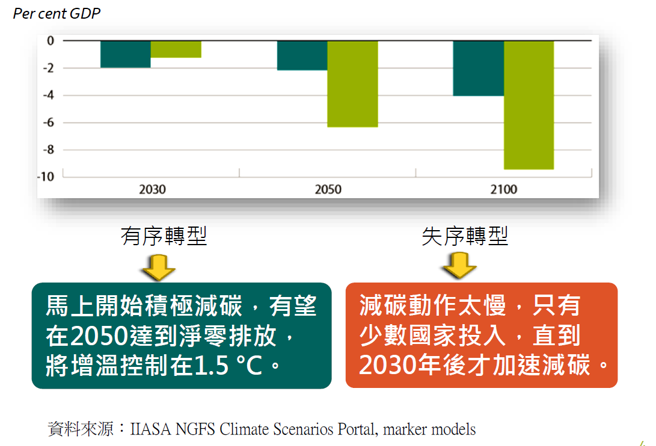

根據IIASA(國際應用系統分析研究所)的評估,面對氣候變遷,人類可能有兩種走向,一是「有序轉型」,就是從現在開始全球積極地減碳,在2050年達到淨零排放,將升溫幅度控制到1.5℃之內;另一種是「失序轉型」,就是相對不積極,拖到2030年後才加速。研究發現,防治異常氣候的確需要投入很多資源,所以相較之下,短期失序轉型對全球經濟上造成的損失,感覺上少一點;一旦時間拉到到2100年的時候,失序轉型所造成的損失,將是有序轉型的一倍以上。

OECD的研究報告指出,要將升溫幅度控制在2℃以內,未來15年每年需要6.9兆美元的資金,按照目前全球所投入的總量來看,要達成這個目標的可能性不高。同樣的,麥肯錫在2022年的預測,從2021年到2050年,光是用在土地或能源部門的資本支出,每年就需要9.2兆,比目前水準要多出3.5兆美元。

Christian Aid在2024年的研究報告,從COP28啓動損失與損害基金以來,全球已經遭受了410億美元的損失,然承諾投入該基金的金額只有7.92億美元;預估到2030年,脆弱國家每年需要的資金會上升到5,800億,到2050年更高達1.7兆美元。

這些數據表示,極端氣候造成的損失很大,需要很多經費,目前各國政府債臺高築,難以負擔這筆開銷,但對資金豐沛的民間機構來說,是一次很好的機會。此時,更需要政府規劃好相對的措施、機制來引導民間的資金注入。

在過去十幾年裡,永續相關的貸款與債券發行,由2012年299億成長到2023年14,811億美元,複合成長率大概有42.59%,根據德意志銀行的預估,到2036年的時候,有關永續金融相關的權益類資產,將會大幅成長到160兆美元,到那時幾乎所有的基金,都會將「永續」納入投資考量。

假如你的企業未來沒有投入永續,可能不會成爲被投資的對象,永續金融商品的資產組合裡,只會出現綠色永續表現比較好的公司。市場對公司的評價,會把企業投入永續的程度拿來參考。因此,如何從企業編制的永續報告書,到金融機構承作責任授信、發行綠色債券,乃至於對投資大衆揭露金融商品內涵,建立出一個清晰、客觀的永續評定標準,是國家推動永續的重要基礎工程。

臺灣目前在每人碳排量的表現,受制於國家能源政策,在國際排名上並不理想,但國內金融業推動「永續金融」則是非常積極的,國際上光參與參與簽署「赤道原則」的銀行或金融控股機構數量,就有22家,彭博(Bloomberg)所做的ESG的評比顯示,臺灣在永續金融推動,在亞太地區處領先地位。

目前國內永續債券的發行總額約爲5730億元,複合成長率是119.2%,與國際的42%相比表現亮麗。而綠色金融商品種類也很多元,只是在連結度,尤其是次級市場的流通性上,需要再加把勁。

2017年11月,政府推動「綠色金融行動方案1.0」,那時只着重在環境面向;到了2020年8月,前金管會主委黃天牧,推出「綠色金融行動方案2.0」,範圍拓展到完整的ESG,並強化企業相關資訊的揭露;2022年9月,更推出「綠色金融行動方案3.0」推動五大面向,整合國內金融資源、接軌國際、全力支持淨零轉型,爲臺灣永續金融打下厚實的基礎。

在永續分類標準與金融評鑑方面,歐盟是走得最前面也最完整的,2021年由金管會、環保署委託中華經濟研究院、金融研訓院與資策會參考歐盟永續分類標準,研擬臺灣版本的永續分類標準。2022年12月發佈永續經濟活動認定參考指引,現在並持續修訂中。

金融機構就像經濟體系的血脈,它與社會大衆的投融資、金融商品互動非常密切。所以全世界都是由金融機構來跟社會互動,讓金融機構來扮演引導消費者、投資人、實體產業投入永續發展的角色。因此,金管會更於2023年3月28日發佈「上市櫃公司永續發展行動方案」,引領上市櫃企業推動淨零,完善ESG評鑑及數位化,強化利害關係人溝通,精進上市櫃公司的永續資訊揭露及氣候變遷相關的財務揭露,深化企業永續治理文化。這一系列的準備,讓國內金融體系已經成爲企業推動永續的好夥伴。

根據世界永續發展協會(WBCSB)統計,全球目前有超過600種ESG評比,讓人難以抉擇。標準若寬鬆有漂綠的嫌疑;若制定得太嚴格,又會被批評好高騖遠,導致窒礙難行。因此如何發展一套符合我國產業發展特色、制度法規,又與國際標準發展趨勢一致,並可以循序漸進、落實執行的機制,就成爲非常重要的目標。

歐盟的CBAM(碳邊境調整機制),美國的《清潔競爭法案》(Clean Competition Act, CCA)都將要實施,TCFD(接軌氣候變遷相關財務揭露),未來也會逐漸融入IFRS(國際財務報導準則)第S2號(氣候相關揭露),以後不只會有S1(永續相關財務資訊揭露),還會有S3、S4,政府與企業必須做好準備,迎向這些趨勢的發展。

根據我自己的觀察,臺灣大企業推ESG很積極,但163萬家的中小企業,步調慢很多。跟大企業相比,中小企業排碳的比重雖不高,但污染帶來的的影響同樣深遠,且不容易被監測,這部分政府一定要正視,而且現在國際供應鏈的要求,是包括企業的上游廠商都必須符合規範。臺經院針對300家企業做過問卷調查,許多中小企業擔心轉型的成本問題、不知如何開始、無相關人才,因此對於推動永續轉型都顯得不夠積極,不管是在碳盤查或實質減碳都很需要輔導,更需要財務資源。

因此,如何提供適當的協助,甚至建立新的永續商業模式就很重要。分享一個案例,有一家公司因爲推動魚電共生,屬於綠色金融的範疇,得到高額的銀行聯貸案,第一次88.8億,第二次158億,都是超額認貸,它積極投入永續領域是關鍵,有了資金挹注,未來也有更佳成長潛力。針對企業推動永續所需要的服務,臺經院現有兩個平臺,分別是TEST與NZTD,可協助企業自我評估,中小企業可以好好利用。臺灣金融業現在擁有很好的轉機,只要業務設計上讓金融商品多元化,加上稅制配套支持、階段性的規劃推動,讓綠色金融商品的流動性提高,就能讓臺灣綠色融資成爲很重要的國際平臺。

「永續」已是國際上的重要趨勢,產業應努力調整以迎合國際發展規範,這是維繫競爭力的重要課題,雖然會帶來成本上的衝擊,但國際上針對永續發展也激發出新型態的商業模式,國內企業可多多參考,利用科技與管理創新,激發新商業模式,把握此時代浪潮,將挑戰轉換成企業的新契機。

Q:現在ESG是顯學,但過去250年來污染地球的是誰?歐美國家把製造業移轉到開發中國家,造成污染,現在要對他們實施碳稅,這是新式帝國主義,我們該如何因應?

吳中書:歐洲淨零減碳走得比較早,所提出的制裁標準及要求,對開發中國家的確不太公平的,當初制定辦法時,並沒有看各國處於那一個階段。但這很現實,一個大帽子蓋在那邊,污染是大家一起所造成的,所以,大家一起來解決。永續轉型的浪潮接下可能形成歐美不同調,但國際大廠供應鍵壓力不減,不同市場差異發展,國際規範的適用成本變高。

那臺灣要怎麼因應呢?現在已有大企業做得不錯,有些是隱形冠軍改得也很快,未來把這些經驗、力量整合起來,營造成有競爭力、符合國際趨勢的品牌印象。與其現在去抗衡它,或說規矩我不守,對我們只有傷害。國際市場有很多替代供應商, 你不生產, 總有替代的廠可以生產,或許川普可能會反對減碳、零碳,不甩什麼巴黎協議,但美國企業, 不管誰當選,反污染、減碳還會繼續在推動中 ,臺灣企業不能迴避。

注:本研討會由余紀忠文教基金會舉辦。