企並股份緩課稅 兩條件適用

企並法個人股東緩課稅

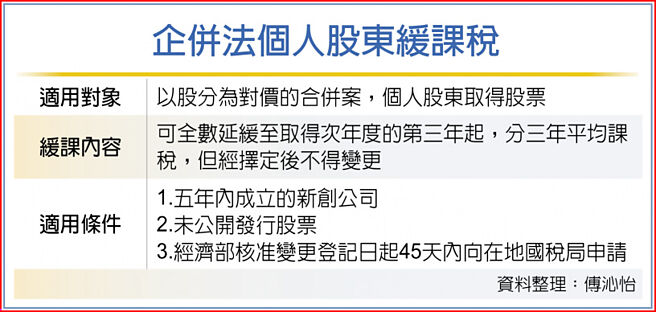

財政部「個人適用企業併購法延緩課徵所得稅辦法」9月1日生效,因合併而消滅的公司、被分割公司,其個人股東取得合併後存續或新設、分割後既存或新設公司或外國公司股份,股利所得得選擇全數延緩至取得次年度的第三年起,分三年平均課徵。

企業併購法2022年12月25日施行,財政部表示,依法個人股東必須在公司登記後45天內申請緩課,爲維護個人股東權利,本次也明定公司合併或分割如是於去年12月15日至本辦法發佈日(2023年9月1日)前核準變更登記,可於本辦法發佈日起45日內依規定辦理備查。

財政部強調,企並法提供個人股東延緩繳稅,主要是爲了促進友善併購新創公司環境,減緩新創事業股東併購股利所得稅負擔;但相關股東如擇定延緩繳稅,即不得變更。

例如,2022年因合併而消滅的公司,其個人股東於當年度取得合併後存續公司的股權,股利所得新臺幣300萬元,並選擇適用延緩繳稅規定,自2025年起至2027年應每年平均以股利所得新臺幣100萬元計入所得額申報納稅。

財政部提醒,居住者股東亦得選擇依所得稅法第15條第五項規定,按28%稅率分開計稅,合併報繳。

至於個人股東若於延緩課徵所得稅期間死亡,未申報課徵所得稅的股利所得餘額,應全部計入死亡年度辦理申報及納稅。例如前例中的居住者股東於2026年死亡,其遺產稅納稅義務人應就該股東未申報課徵所得稅的全部股利所得餘額新臺幣200萬元,計入其死亡年度所得額。

資誠聯合會計師事務所併購稅務服務會計師劉欣萍表示,以股份爲對價的併購交易中,被併購新創事業公司的個人股東並未取得現金,但仍需繳納併購產生的所得稅,恐面臨資金流問題進而影響併購意願,緩徵有助解決相關困擾、提高併購意願。

但她也提醒,新創公司須符合兩大條件,包括:一、設立登記日至決議併購日未滿五年;二、未公開發行股票,始可適用相關辦法。

財政部說明,相關辦法所稱的股利所得,指消滅公司、被分割公司所取得合併後存續或新設、分割後既存或新設公司或外國公司股份對價超過其全體股東出資額時,其個人股東所獲分配該超過部分的金額。

但個人股東主張其取得成本高於出資額,並依個別辨認法提示取得消滅公司、被分割公司股份成本證明文件經該等公司認定者,得以其獲配股份對價超過取得成本部分的金額爲該個人股東的股利所得。